2024年外需是经济增长的要害引擎。进入2025年,国际景气回落与贸易不确定性上升,都要求宏不雅政策加力,由外向内寻求增长。

从铺张来看,收入增长放缓主要受到财产收入与转变收入的牵扯,而疫后铺张倾向的下降主要蚁合在高收入和低收入两个群体。2025年收入增速或稳中有降,财政支拨向民生歪斜有助于改善铺张意愿,预计社零同比暖热回落。铺张补贴政策可向保有量更低的耐用铺张品、服务铺张等细分领域扩容,引发铺张需求。

从投资来看,阅历2021年以来的赈济,现时住房的可包袱性有所改善,但库存依然高企。参考国际劝诫,我国房地产销售逐步接近底部区间,2025年销售与投资降幅均有望收窄。2024年传统行业产能利用率较好,投资加速;新兴行业产能利用率较低,投资放缓。预计2025年新兴行业络续优化产能,开拓更新等政策支握下,制造业投资或小幅放缓。基建投资络续阐扬闲散器作用,2025年或小幅提速。

从出口来看,全球制造业小周期下行,2025年出口同比或放缓。关注贸易关系对出口总量与节律的扰动。

从物价来看,2025年中好意思或阅历一段共振去库,PPI同比降幅有望收窄但核心可能络续为负;耐用铺张品产能利用率偏低,房租随房价赈济,CPI同比或低位波动。

面对灵验需求不足与外部不确定性,重振政策的乘数效应是枢纽。比年来,降息对信用延长的拉动减轻,预算内资金对社会成本的拉动效用也有待提振。

重振政策乘数不错从三个角度脱手,这也组成了2025年宏不雅政策的三条干线:一是裁汰偿债包袱,改善经济主体的钞票欠债表,对应着大领域隐性债务置换和降准降息。预计2025年逆回购利率调降幅度30-40bp,降准空间50-75bp,再贷款利率有望下调,进款利率与LPR调降幅度或大于逆回购。二是提高赤字率,从投资财政转为铺张财政和创新财政。预计预算赤字率上升至4.0%傍边,广义赤字率上升至10.0%傍边,剔除化债专项债后,广义赤字率约8.0%。三是积极应付外部不确定性,闲散企业与住户预期。若贸易关系弥留,政府杠杆率有上腾飞间,汇率或保握弹性,可积极对冲贸易环境的不确定性。

2024年外需是拉动经济增长的要害力量。到第三季度,净出口对于当季GDP的拉动达到1.97%,高出了铺张与投资对GDP的拉动。进入2025年,由于国际经济景气度回落,贸易环境不确定性上升,更需要加大逆周期转机的力度,由外向内寻求增长。

铺张是收入与铺张倾向共同影响的终局。

从收入来看,与2021年比较,财产净收入与转变净收入是2024年住户收入的主要牵扯项。疫情以来,寰宇住户东谈主均可掌握收入增速核心回落,2021年和2023年两年复合增速均较此前水平下台阶,2024年同比增速仍未出现企稳迹象。细项来看,2023-2024年工资性收入和运筹帷幄净收入增速,大致握平于2021年水平;主要牵扯项是财产净收入,2021年下半年以来财产净收入呈现回落态势,2024年下降斜率进一步笔陡化,限制第三季度末同比增速已转负;另外,转变净收入在2020年疫情暴发之初较快增长,但2022年疫情二次影响以来增速握续处于较低水平。

本轮财产净收入增速下降主要由于房价与房租下落。住户财产净收入主要受房地产与股票阛阓影响,除了股票阛阓波动较大的2015年除外,财产净收入与房地产阛阓更为关系。以70个大中城市二手住宅销售价钱为例,2021年下半年以来该价钱指数当月同比回落,房地产阛阓握续赈济导致财产净收入增长放缓。转变净收入则与民生领域财政支拨密切关系。限制2024年10月一般大家预算支拨中的社会保障和处事支拨累计同比录得5.1%,显赫低于2023年的8.9%和2022年的8.1%。

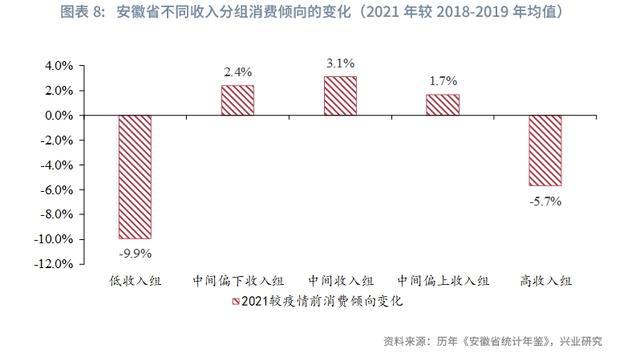

从铺张倾向来看,收入增速放缓对住户铺张倾向形成一定影响。区域视角看,咱们字据积年统计年鉴测算寰宇30个省级行政区画(剔除极度值后)住户铺张倾向的变化,数据露馅,铺张倾向降幅(2022年较2019年)与同期当地东谈主均可掌握收入增速存在一定关联,收入增速较高的地区,其铺张倾向回落幅度也较小。收入视角看,安徽曾露馅不同收入水平住户的铺张情况,2021年相较疫情前(2018-2019均值),低收入群体和高收入群体的铺张倾向下降更为显著。

铺张是收入和铺张倾向的函数,受收入核心和铺张倾向回落影响,铺张增速亦有所放缓。以2019年为基期遐想年化复合增速,受疫情扰动相对较小的2021年、2023年和2024年(限制10月末)社会铺张品零卖总和复合增速呈现下降趋势,分别录得3.98%、3.71%和3.64%。

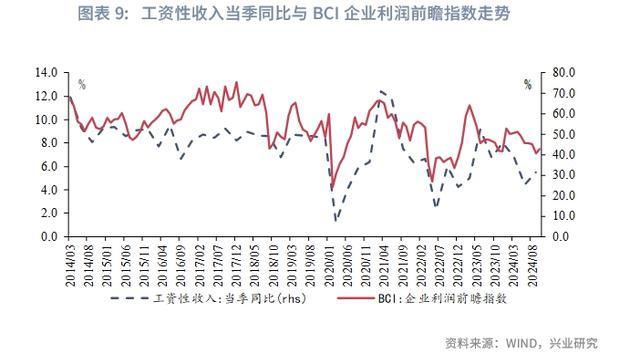

预测2025年,工资性收入方面,工业产能利用率仍在低位犹豫,对企业盈利形成压制。限制2024年10月末,领域以上工业企业利润总和累计同比录得-4.3%。企业部门盈利承压,影响了住户部门工资收入建立的能源。

财产净收入方面,2024年9月政事局会议提议“要促进房地产阛阓止跌回稳”,在政策支握下,房地产阛阓的压力有望减轻。财产净收入分项对住户总收入的牵扯幅度或有所减轻。

转变净收入方面,受到政府部门财力及其分派的影响。2025年财政或延续紧均衡。一方面,10月25日财政部在新闻发布会上暗示“财政部高度趣味非税收入变化情况,强调严禁征收及其税,坚定阻绝乱收费、乱罚金、乱分管”

总体来看,收入方面,2025年住户东谈主均可掌握收入增速或小幅低于2024年。铺张倾向方面,疫情抵铺张倾向形成的疤痕效应正徐徐建立,限制2023年末住户铺张支拨占可掌握收入比重已接近经久趋势线。因此,2025年社会铺张品零卖总和增速或稳中有降,全年同比或略低于2024年。

1.2.1 住户商品铺张

2024年财政政策抵铺张的支握力度大幅栽种。从历史上看,我国促铺张政策主要针对汽车和家电两大品类,其中领域较大的促内需政策主要包括以旧换新、购置税减免和家电下乡等

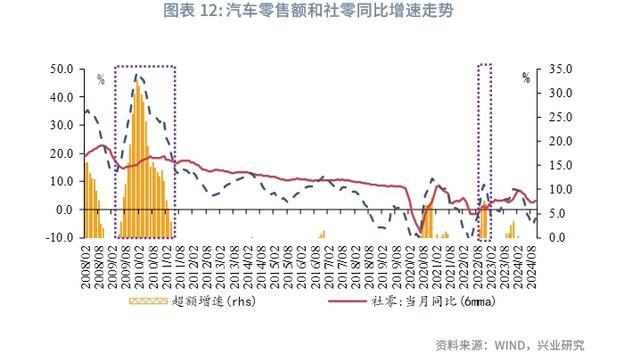

为推断政策对特定商品铺张的拉动终局,中式同期总体社零增速行为基准,补贴商品铺张高于同期铺张全体增速的部分可视作该商品的逾额增速。汽车方面,非论从握续时长,照旧从逾额增速来看,历次政策对汽车铺张的拉动效应有所减轻,这可能与我国汽车保有量逐步上升磋商。零卖额增速握续高于同期社零增速的时段,主要发生在2009-2010年、2020年下半年以及2022年下半年。其中,2009-2010年购置税减免和以旧换新两项政策叠加,政策延续期内(2009.1-2010.12)汽车零卖额同比增速核心约为同期社零增速的1.97倍;政策启动次月至政策到期前,汽车增速握续高于社零增速(约23个月);由于提前透支需求叠加高基数,政策到期之后拉动效用快速退坡,到期次月汽车增立时回落至社零增速以下。比较之下,2022下半年购置税优惠政策天然带动汽车零卖额握续高于同期铺张增速,但拉动效应和握续时分(约7个月)均显著不足2009年。2024年3月本轮汽车以旧换新政策推出以来,限制10月数据,汽车零卖额当月同比未能高于同期社零增速。

另外,汽车零卖在当月名额以上商品零卖中的占比,即住户铺张支拨顶用于购车的比例变化,也可用于推断促铺张政策的终局。2006年-2008年,汽车零卖占当月限上商品零卖比重栽种速率放缓,并逐步见顶;2009年-2010年收货于政策提振,汽车零卖占比快速栽种,从2009岁首的21.9%栽种至2010年末31.8%;2011年-2012年,汽车在当月商品零卖中占比回落至之前趋势线水平。而后的促铺张政策未能带动汽车铺张占比显赫高于其经久趋势线。

家电方面,新一轮以旧换新政策对家电铺张有一定的提怡悦用,但效用不足上一轮。家电零卖额同比增速握续高于社零增速主要发生在2009第四季度至2011年时段。2009年下半年启动,以旧换新和家电下乡两政策叠加,家电零卖额同比增速快速栽种,并于10月启动高出全体社零增速,政策延续期内(2009.6-2010.5)家电零卖额同比增速核心约为同期社零增速的1.41倍;政策启动9个月后家电同社零增速轧差值最高;2010年末政策到期后,家电零卖增速不再看护在社零增速以上。2024年3月本轮家电以旧换新政策推出以来,家电增速多数月份高于总体社零,但仍有个别月份增速转负,政策终局不足上轮。

比较往日几轮支握铺张的政策,2024年以旧换新政策对汽车与家电铺张均形成了一定的提振,但终局弱于往日。这可能是两方面身分导致的:一是跟着住户生流水平的提高,耐用铺张品的保有量曾经经较高。以汽车和迁移电话为例,2023年寰宇民用汽车保有量已达3.4亿辆,迁移电话用户17.3亿

预测2025年,铺张补贴政策有望延续,如果对政策确信进行优化,则政策的拉动效应可能更强。2009年以旧换新政策前后握续1年,本轮于2024年3月推出,至年末到期仅握续3个季度,将来有展期的必要性。而况,由于耐用品使用寿命较长,如果政策退坡后无远程政策,关系商品铺张的增长可能显著放缓。政策不错从两个角度进行优化:一是扩大铺张补贴支握的商品范围,关注保有量较低的新式耐用品。本轮国度层面支握的8个家电品类均为后地产周期商品,对其他家电品类的补贴由各地自主确定,将来寰宇政策扩容标的包括手机等电子铺张品,尤其是面前保有量仍然较低的新式耐用铺张品,如扫拖地机器东谈主、绽开腕表等。二是更多披发支握服务铺张的补贴,如家政服务补贴、育儿服务补贴、旅游住宿补贴等。生计性服务业的从业东谈主职工资水平相对较低,举例2022年寰宇城镇非私营单元的住宿餐饮业处事东谈主员平均工资53995元,不足同期全行业均值114029元的50%,因此,披发服务铺张补贴可在提振铺张的同期,改善中低收入群体的处事环境和收入预期。

另外值得把稳的是,2025年是新能源汽车免征购置税的临了一年,2026-2027年将减半征收购置税,部分铺张需求或提前至政策退坡前。限制2024年10月,新能源汽车渗入率高出50%,2025年底新能源购置税免征到期带来的蚁合购买或对全年汽车零卖形成一定扶植。

1.2.2 住户服务铺张

2013年至2019年,寰宇住户东谈主均铺张支拨中服务性铺张占比全体呈现逐年上升趋势,从39.7%栽种至45.9%,指令铺张结构逐步无形化。疫情时期服务铺张占比一度大幅下降。2023年以来,服务铺张占比不断建立,以2024年第二季度数据测算预计2025年服务铺张将延续建立态势,在住户铺张结构中占比进一步提高,有望建立至疫情前水平。字据央行城镇储户问卷探问,将来三个月准备增多支拨的七个名堂中,其他名堂支拨意愿均不同程度回落;仅“社交文化和文娱”支拨意愿展现出较强韧性。因此,社交文化文娱关系领域是2025年服务铺张要害的增长点。

2024年11月《国务院对于修改的决定》通过,将春节和奇迹节休假时分各增多了1天,2025年全年法定沐日增多至12天。1999年9月国务院将全民放沐日历增多3天,当年社零增速止跌企稳,次年社零增速增多2.9个百分点,较1999年同比增速提高4%。本次增多法定节沐日天数将进一步引发住户出游旅行饶恕,有助于提振服务铺张。

1.2.3 社会集团铺张

社会铺张品零卖总和既包括个东谈主铺张也包括社会集团铺张,从历史趋势看,住户铺张增速较为牢固,社会集团铺张增速波动较大。增速方面,限制2023年,住户铺张两年复合增速约为4.35%,同期社会集团铺张增速约为1.89%,增速仍过期于住户部门。占比喻面,2013年至疫情前,社会集团铺张在社零中比重全体增多,2019年约占社零的54.9%;疫情暴发后,社会集团铺张放缓更为显赫,占比显著回落,限制2023年录得50.6%,仍在低位犹豫。社会集团铺张走势和财政支拨有着较强的关系性,预测2025年,财政进出或延续紧均衡,财政政策的要点或放在扩大内需、严防化解政府债务风险等重点领域,一般性支拨可能络续压缩。

2024年以来,制造业投资在产业升级和大领域开拓更新的带动下保握强劲动能。2024年1-9月制造业技改投资增长9.5%,高于系数制造业投资0.3个百分点;1-10月开拓工器具购置投资累计增长16.1%,拉动系数投资增长2.1个百分点,对于投资增长的孝敬率达63.3%。在产业升级和大领域开拓更新政策的推动下,现时制造业投资呈现出以下特征:

一是全体制造业投资和盈利、产能的关联度下降。2024年以来,制造业投资累计同比永恒保握在9%以上的较高增速,而制造业企业利润累计同比则徐徐下降,限制9月落至负增区间。另一方面,现时制造业产能利用率仍处于2016年以来的历史较低水平,2024年第二和第三季度的制造业产能利用率历史分位数都为23.3%。

二是制造业投资增速和财政支拨增速的关联上升。跟着开拓更新名堂被纳入政府专项债和超经久国债支握范围,制造业投资增速更为精细地和政府债刊行力度关系联。2024年以来,专项债和止境国债刊行的提速时时也伴跟着制造业投资增速的改善。

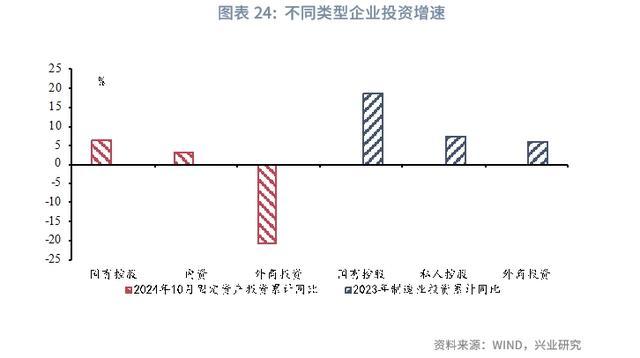

三是国有企业投资拉动作用进一步增强。2024年10月,国有控股企业固定钞票投资累计增速为6.2%,高于系数内资企业的3.2%。2023年制造业国有控股企业投资累计增速为18.5%,也显赫高于私东谈主控股企业的7.4%。而从2024年1-9月不同行业对全体制造业投资的拉动来看,国有投资占比较高的行业的投资拉动幅度也相对更高。2024年1-9月投资拉动率、投资累计增速最高的行业分别是遐想机电子、其它运输开拓,这两个行业在2023年的国有投资占比分别为17.4%和26.4%,在制造业中处于较高水平。此外,2024年投资增速较高的行业还包括农副食物、食物制造业,上述两个行业比年来的国有投资占比栽种幅度位居前哨,2023年其国有投资占比都较2020年提高了3.5个百分点,可能反应放洋有成本布局优化,愈加真贵食粮安全等基础性领域。

制造业投资出现以上特征有以下两方面的原因:一方面,在房地产和传统基建投资带动作用减轻的趋势下,广义财政的稳投资职能正更多地通过制造业投资,尤其是国有企业投资体现。另一方面,新兴产业与传统产业的产能利用率与投资意愿分化,导致加总之后的投资与产能利用率出现背离。

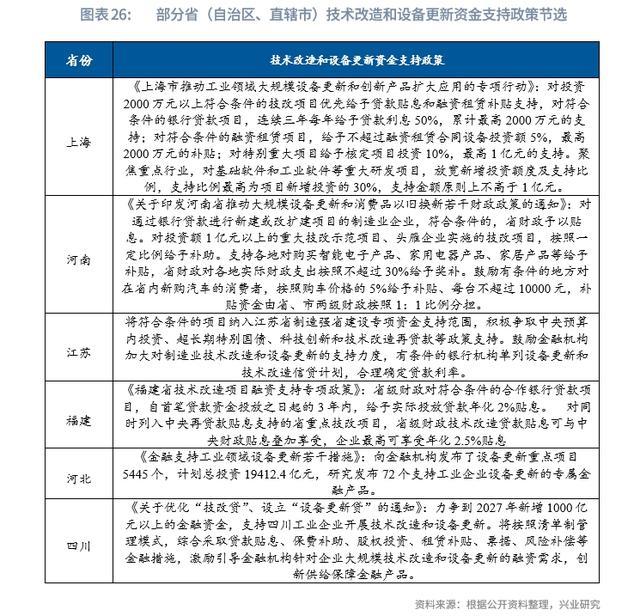

从政策沟通来看,在加速构建当代化产业体系的配景下,政策端围绕制造业技能改造、开拓更新的支握将握续加力。2024年以来,已有二十余个省(自治区、直辖市)发布了推动工业领域开拓更新的场地有计算,一些省份提议了到2027年工业领域开拓投资领域较2023年增长25%-30%以上的实施办法,同期也对开拓更新和技能改造提议了具体的资金支握政策。举例,上海市于2024年5月31日发布《上海市推动工业领域大领域开拓更新和创新址品扩大应用的专项行径》,提议对投资2000万元以上合适条件的技改名堂优先予以贷款贴息和融资租出补贴支握,对合适条件的银行贷款名堂,贯穿三年每年予以贷款利息50%,累计最高2000万元的支握;对止境要害名堂予以审定名堂投资10%,最高1亿元的支握。河南省于2024年6月7日发布《对于印发河南省推动大领域开拓更新和铺张品以旧换新些许财政政策的见知》。河北省于2024年6月28日发布《金融支握工业领域开拓更新些许措施》。

此外,多个工业领域也发布了各自行业的开拓更新和技能改造有计算,包括《工业重点行业领域开拓更新和技能改造指南》、《交通运输大领域开拓更新行径有计算》、《能源重点领域大领域开拓更新实施有计算》、《对于推动医疗卫生领域开拓更新实施有计算的见知》等,提议了行业开拓更新领域办法以及相应的财税金融等政策支握。在产业政策的握续支握之下,2025年制造业全体投资仍有望保握较强韧性。

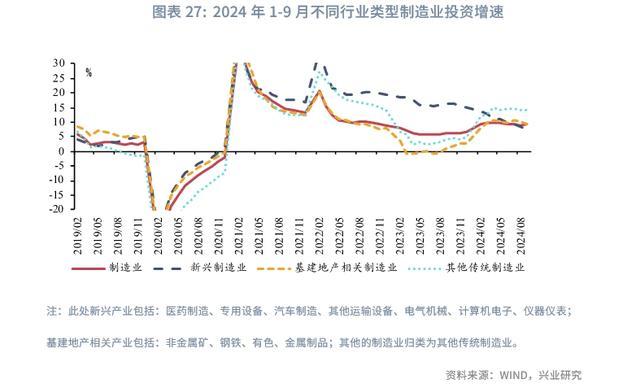

从行业结构来看,2024年以来,非基建地产类的传统制造业投资建立,对制造业投资形成要害扶植;新兴制造业投资则在阅历了2022-2023年的高增后启动放缓。咱们将制造业分为新兴制造业、基建地产关系制造业和其他传统制造业。其中,新兴制造业包括:医药制造、专用开拓、汽车制造、其他运输开拓、电气机械、遐想机电子、仪器形貌;基建地产关系制造业包括:非金属矿、钢铁、有色、金属成品;其他的制造业行业归类为其他传统制造业。其他传统制造业投资在阅历2022年疫情后显赫回落,于2024年启动建立。2024年1-9月,其他传统制造业累计投资增长14.2%,越过2023年同期10.3个百分点。新兴制造业投资在2022-2023年看护较高增速后,在2024年投资增速有所回落,1-9月新兴制造业投资累计增长7.6%,低于制造业9.2%的全体水平。2024年10月,高技能制造业投资累计同比录得8.8%,是自2017年少见据以来增速初度低于制造业全体增速。

投资的分化是产能利用率分化的终局。对其他传统制造业而言,产能利用率归附对其投资扩大起到了推动作用。2024年第三季度其他传统制造业的产能利用处于历史分位水平的60%,较2024年第二季度提高6.7个百分点,较2023年同期提高26.7个百分点。与其他传统制造业比较,新兴制造业现时的产能利用率水平相对较低,2024年第三季度处于历史20%的分位水平,虽较2024年第二季度小幅栽种3.3个百分点,但仍较2023年同期下降了10个百分点。此外,基建地产关系制造业仍处于产能满盈的情景,非金属、钢铁制造业的投资增速相应地都处于相对较低水平。

为了进一步不雅察细分制造业行业的产能近况和潜在产能,咱们用上市公司的固定钞票盘活率来推断行业的产能近况

新兴产业中,遐想机电子、医药制造、汽车制造和电气机械行业确现时产能利用率情景、投资增速水平都回落至历史偏低水平,或标明新兴产业正在产能优化的历程之中。其中,限制2024年10月,电气机械行业的投资已贯穿3月处于负增长。

传统制造业中,农副食物、食物制造、酒水饮料、造纸业、纺织业等铺张品制造业在2024年都录得较高投资增速,现时的投资增速都在历史分位水平的70%之上。而跟着上述行业投资的延长,其产能利用水平也逐步较2023年底回落。同期斟酌到传统铺张品制造业现时的盈利水平偏低,投资延长或使得其将来产能利用率进一步回落,上述制造业投资后续或难以看护现时的高增长。

概括上述分析,一方面,政策支握将络续为制造业总体投资提供较强动能;另一方面,传统制造业的产能建立是扶植2024年制造业投资的要害能源,而跟着传统产业产能利用率的回落,后续或难以看护现时的高增长态势。同期,现时工业企业利润承压也将对制造业企业扩大投资的意愿形成影响。由此,咱们预计2025年制造业投资同比或在2024年较高增速的基础上小幅下降。

2.2.1 房地产阛阓供需时势

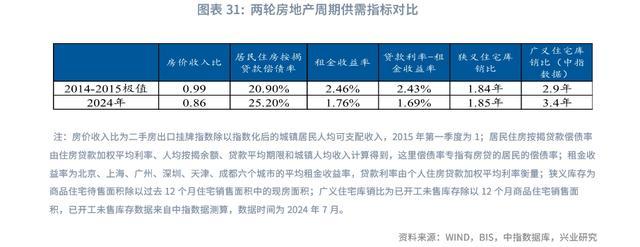

与2014-2015年的房地产下行期比较,现时房地产库存压力更高,但住房的可包袱性有所改善。

从需求端来看,一是住房可包袱水平有所改善。经过房价的握续赈济,现时房价收入比已回落至2015年的水平之下,标明住房可包袱水平有所改善。二是住户的偿债压力仍待减轻。2024年有房贷的住户的按揭贷款偿债率仍高于2014-2015年。三是房钱收益率逐步回升。样本内6个一、二线城市的房钱收益率启动徐徐回升,较上一轮房价飞腾前的水平仍有一定距离。不外,跟着现时住房贷款利率的进一措施降,贷款利率和房钱收益率之差曾经收窄至低于2014-2015年的水平,标明购房的性价比正徐徐栽种。四是收入预期影响住户加杠杆的意愿。限制2024年9月,寰宇铺张者收入预期指数录得94.2,较2024年1月下降2.7个点,处于历史偏低水平。《中指2024年8月住户置业意愿调研敷陈》露馅,收入不闲散是现时住户接受不购房的首要原因。

从供给端来看,非论狭义住宅库存照旧广义住宅库存的去化周期都高于上一轮周期的最高水平,标明房地产阛阓库存仍待进一步去化。

2.2.2 房地产销量与投资预测

跟着我国房地产阛阓的供求关系发生要害变化,我国房地产阛阓2021年进入下行周期,住房销售和开工自2021年下半年以来呈下降趋势。限制2024年10月,中国商品住宅销售面积、住宅新开工面积(12个月滚动乞降)分别较2021年中的最高点下降53.3%和67.1%。

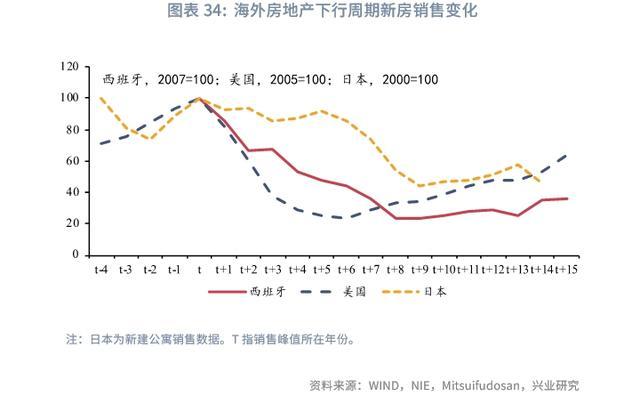

从国际劝诫来看,新建住房销售套数一般会吹法螺点下滑约56%-77%。在好意思国、日本和西班牙三国中,西班牙在次贷危急后阅历了最大幅度的新建住房销售下降,其住房销售套数在2016年才触底,销售量较2007年的高点下降了77.0%。好意思国新址阛阓在次贷危急后触底时分较快,于2011年达到最低点,当年新建住房销售套数较次贷危急前2005年的最高点下降了76.2%,2012年后好意思国新建住房销量呈现徐徐回升态势。日本新建公寓销量在2000年达到最高位,随后便阅历了幅度相对较小但时分更长的下落时期,直至2009年才达到阶段性的低点,当年销售套数较2000年下降了56.3%。

从国际新址销量的赈济幅度来看,我国新址销量已接近国际最大下落幅度。从国际劝诫来看,国际经济体新建住房销售套数一般会吹法螺点下滑约56%-77%。斟酌到我国城镇化率、东谈主均住宅面积等住房需求身分较发达国度仍有一定栽种空间,我国新址销售下落幅度应不会涉及跌幅上限。限制2024年10月,中国商品住宅销售面积(12个月滚动乞降)较2021年中的最高点下落53.3%。

假设取国际最大跌幅的中值,即66%,我国商品住宅销售面积的底部或约5.9亿平方米。假设2024年商品住宅销售面积跌幅为18%,我国商品住宅销售面积将逐步接近底部区间,2025年商品住宅销售面积降幅有望收窄。

若进一步斟酌二手房销售量,一、二手住宅统共销售量或更早回稳。本轮房地产下行周期中,二手房阛阓在“以价换量”趋势下全体跌幅小于新址。咱们中式中指数据中2023年和2024年都少见据的29个城市行为统计样本,2024年1-9月29城二手房成交面积已同比转正,录得1.8%,但二手房出售挂牌价指数仍环比下滑。跟着二手房和新址销量差距的扩大,二手房在一、二手住宅中的比重显赫扩大。字据住建部露馅数据,2023年1到11月,寰宇二手房成交量和新建商品房销售面积比2022年同期增长6.9%,二手房成交量占新址和二手房往返总量的比重近40%,较上年同期提高约10个百分点2024年9月寰宇二手房(12个月滚动乞降)成交面积为6.3亿平方米,加上寰宇商品住宅8.1亿平方米,寰宇一、二手住宅总成交量约为14.4亿平方米。假设2021年寰宇二手房成交面积占系数住宅成交面积的比例和2022年相通,都为30%,可得2021年中寰宇一、二手住宅成交面积的高点为24.7亿平方米。因此,现时一、二手房全体销量较2021年最高点梗概下落了41.7%。字据好意思国的劝诫,好意思国成屋和新建住房的销量之和在2010年触底,较2005年的最高点下降幅度为46.0%,我国现时一、二手房统共销量跌幅已和这一数字接近。

从不同能级的城市来看,一线城市房地产阛阓或率先完成筑底。库存方面,一线城市新址住宅库存去化程度相对最初。字据中指数据库,限制2024年10月,一线城市的平均商品住宅出清周期为16.0个月,少见据的25个二线城市平均可售商品住宅出清周期为20.3个月,其他32个城市为25.7个月

政策方面,城中村改造货币化安置措施有助于加速高能级城市库存的去化。2024年10月17日,住建部在先容促进房地产阛阓牢固健康发展磋商情况的新闻发布会上提议,将通过货币化安置等神志,新增实施100万套城中村改造和危旧房改造。同期,住建部露馅,在35个大中城市中,需要改造的城中村有170万套。2016年的货币棚改化安置套数约293.9万套,匡助消化了2.5亿平方米的楼市库存,消化比例为0.85亿平方米/百万套约占29城商品住宅库存的44.4%,将大幅加速大中城市的住房去库周期。不外,最终去化速率和去化程度还取决于城中村改造的鼓舞速率和货币化安置真的信成立。

房地产投资的跌幅或小幅收窄,改善或慢于房地产销售。斟酌到“严控增量、优化存量”是下一阶段房地产政策的主要标的,在现时全体去库周期仍高的情况下,地盘供应仍延续收紧态势。字据中指数据库,2024年1-9月寰宇涉宅用地供应面积约4.9亿平,同比下降32%。住房新开工面积的下落幅度和时长将大于新址销售,参考好意思国的劝诫,假设我国新址开工也在新址销量触底回升后1年启动回升, 2025年新址开工降幅或为18%傍边,较2024小幅收窄。跟着房屋销售降幅的徐徐收窄,叠加房地产合营机制“白名单”扩容对房屋施工的进一步支握,预计2025年房地产投资跌幅或小幅收窄。

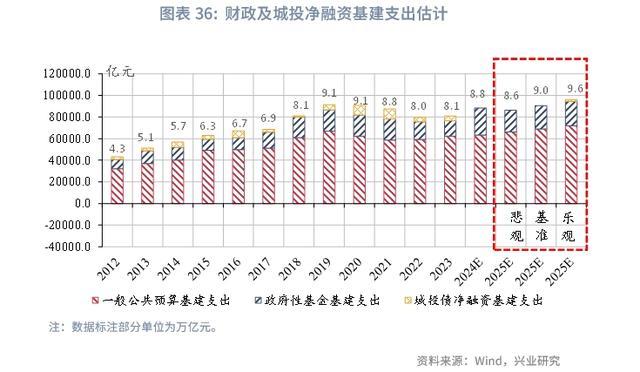

一般大家预算、政府性基金预算、城投债净融资是拉动基建投资的三大主力。同期,由于2025年专项债中部分用于化解存量债务,顺利用于基建支拨的比例可能下降。

在基准情境下,2025年上述三项支拨顶用于基建投资的资金分别约为6.9、2.1、0万亿元,总量约9.0万亿元,则对应基础法式投资同比增速约为9.8%,略高于2024年预计的基础法式投资增速9.6%。

在一般大家预算方面,咱们以基建关系支拨占一般大家预算支拨的不同比例分别假设悲不雅情境、基准情境、乐不雅情境三种情况,比例分别为22%、23%、24%,对应基建支拨为6.6、6.9、7.2万亿元。在收入端,斟酌到个东谈主待业金轨制寰宇扩充后个税收入或放缓、非税收入监管趋严、逆周期调控下税收优惠或增多,一般大家预算收入或络续承压,但特定国有金融机构与专营机构上缴利润等不错对预算收入进行补充,最终收入领域预计与2024年握平,收入领域约21.5万亿元。在支拨端,2025年逆周期转机力度加大,赤字领域或有所增多,同比增速仍需保握韧性,预计约为4.0%,支拨领域约29.7万亿元。从历史情况看,一般大家预算中的基建类支拨

在政府性基金方面,咱们假设悲不雅情境、基准情境、乐不雅情境三种情况下,基建关系支拨占政府性基金预算支拨的比例分别为15.0%、16.5%、18.0%,对应基建支拨约为2.0、2.1、2.3万亿元。从收入端来看,2025年政府性基金收入或受房地产关系政策提振,地盘出让收入降幅预计有所收窄,政府性基金收入增速约为-10.0%傍边,收入领域约5.1万亿元。从支拨端来看,2025年政府性基金预算支拨的主要开头包括政府性基金收入、专项债收入、止境国债收入。收入方面,在收入为5.1万亿的基础上,按照“以收定支、专款专用、进出均衡、结余结转下年安排使用”的原则。专项债方面,系数专项债收入或约6.4万亿,其顶用于化债的领域约2.8万亿元。止境国债方面,假设全年新增止境国债2万亿元,分别用于要害名堂建设与补充大行核心成本。据此,2024年政府性基金支拨或能达到13.5万亿元。若2024年亦斟酌化债领域,假设2万亿元化债领域大概形成支拨,则2024年、2025年包含化债领域支拨的增速分别为24.0%、7.4%。但需把稳的是,用于化债的专项债领域对于基建的资金补充作用较弱,而止境国债资金对于基建的资金补充作用较强,因而在基建资金预测中会剔除化债资金领域,同期提高止境国债用于基建的资金占比。

在城投债净融资方面,2022年以来城投债刊行与到期的倍数握续走低,在1.0~1.3之间。大领域债务置换叠加退平台政策,城投企业融资需求或仍偏弱,刊行与到期倍数或进一步下降。咱们分别假设悲不雅情境、基准情境、乐不雅情境下该比例分别为0.9、1.0、1.1倍,假设城投债净融资中约50%投向基建,则对应基建支拨分别约为0、0、0.1万亿元。

从历史情况来看,2022年以来财政资金在基建投资中的占比相对下降,约在33%~38%之间,且呈现下降趋势,主要原因或在于财政资金握续加大了民生类支拨,同期化解存量债务需占用一定财力。2025年,预计财政资金将在老师、医疗等支拨上络续增多,止境国债资金或将加大对老师、医疗领域的支握。10月8日的国新办发布会提议“加大超经久止境国债对东谈主口蚁合流入城市普通高中建设、病院病房改造等名堂的支握力度”。

总体来看,字据广义财政资金在基建投资中的占比推算,基准情境下,上述资金对应2025年基础法式投资同比增速约为9.8%。

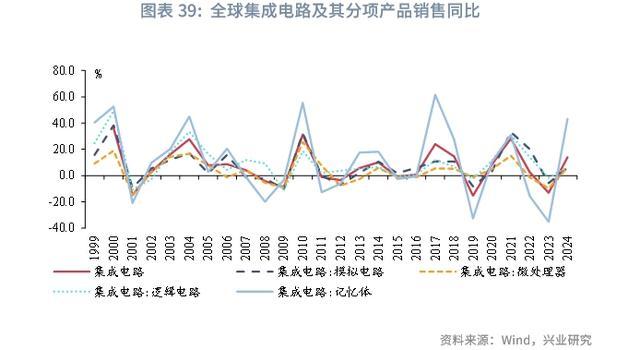

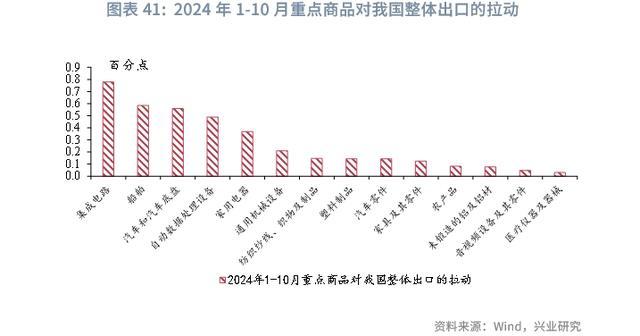

受益于全球制造业景气回升及半导体周期回暖,2024年1-10月我国出口同比增长5.1%,较2023年出口增速越过9.8个百分点。其中,作陪东谈主工智能技能和绿色技能发展,全球经济“智能化”和“绿色化”转型需求带动我国关系居品出口增长。

从全球经济“智能化”转型需求看,现时全球已进入以东谈主工智能技能为代表的智能化调动时期,全球对芯片的需求激增带动半导体销售回升。2024年1-10月我国集成电路出口增长19.6%,约带动我国全体出口增长0.8个百分点,为拉动我国出口增长幅度最高的单品。

从细分居品看,以大模子为代表的生成式东谈主工智能掀翻全球东谈主工智能化海潮,推动存储芯片阛阓需求爆发式增长。集聚我国集成电路细分居品出口情况看,我国集成电路出口以存储器(HS 854232)为主,2024年1-9月出口总值高达510.3亿好意思元,占集成电路出口比重为43.2%;随后循序为处理器及限度器和其他集成电路,累计出口415.9和224.4亿好意思元,分别占集成电路出口总值的35.2%和19.0%;2024年1-9月三者循序拉动全体集成电路出口增长10.9、5.1和3.4个百分点。

从全球经济“绿色化”转型需求看,全球经济“绿色化”转型带动新能源汽车、绿色燃料船舶等关系居品需求增长。2024年1-9月我国电动载东谈主汽车出口同比增长20.9%,约带动我国全体出口增长0.3个百分点。2024年1-10月,船舶出口累计增长71.7%,约带动我国全体出口增长0.6个百分点。然则,2024年10月29日,欧盟委员会发布公告称齐备反补贴探问,并决定对自中国入口的电动汽车征收为期五年的最终反补贴税,关税税率在7.8%至35.3%不等,并于10月31日起认真确施。受关税落地顺利影响,后续我国新能源汽车对欧盟出口增长濒临一定挑战,但对我国总体出口的影响有限。鉴戒基尔酌量所酌量论断,若欧盟对中国电动汽车入口征收20%的关税,将导致欧盟从中国入口的电动汽车数目下降25%

综上,受益于全球“智能化”及“绿色化”居品需求增长,2024年我国出口呈现回稳向好态势。预测2025年,全球制造业景气回落叠加外部贸易环境扰动多增,我国出口增长或濒临一定挑战。

从全球制造业景气看,好意思国事全球第一大货色入口国,其对全球制造业景气有着显赫影响。2023年下半年以来,作陪好意思国制造业开启补库周期,全球制造业PMI见底回升。然则,2024年下半年以来好意思国ISM制造业PMI新订单见顶回落,预示好意思国制造业或于2024年第四季度进入去库周期,其对全球需求的拉动效应或减轻。行为我国对好意思出口的最初辩论,好意思国基础货币同比增长亦有所回落。

从外部环境扰动看,特朗普自称为“关税东谈主”(Tariff Man),其当选后我国出口外部环境趋于复杂。对于中好意思贸易,特朗普在竞选时期假话:一是提高关税,2024年2月,特朗普声称将在其第二任期内对中国商品加征60%以致更高的关税,并对其他国度商品加征10%的关税

从总量影响看,好意思国对我国商品每罕见加征1%的关税,对我国总体出口的影响约0.26个百分点。Thorbecke et al. (2021) 基于2003至2017年我国对82个主要经济体出口的1241种居品数据的遐想终局露馅,我国平均出口关税弹性为-1.75,即国际对我国出口商品每加征1%的关税,则我国出口下降1.75%。集聚2023年我国对好意思国出口占我国出口的比重遐想,好意思国对我国商品每加征1%的关税,对我国总体出口的影响约0.26个百分点。同期,在现有19.3%平均关税税率的基础上,取消最惠国待遇可能带来重迭纳税问题。因而,假设取消最惠国待遇同期伴跟着将此前加征关税取消,则止境于对我国出口的商品加征20.7%(40%-19.3%)的关税。斟酌到特朗普贸易宗旨或“打折”落地,叠加我国全产业链坐褥上风及出口区域多元化布局,试验出口受影响的程度或低于上述估算值。

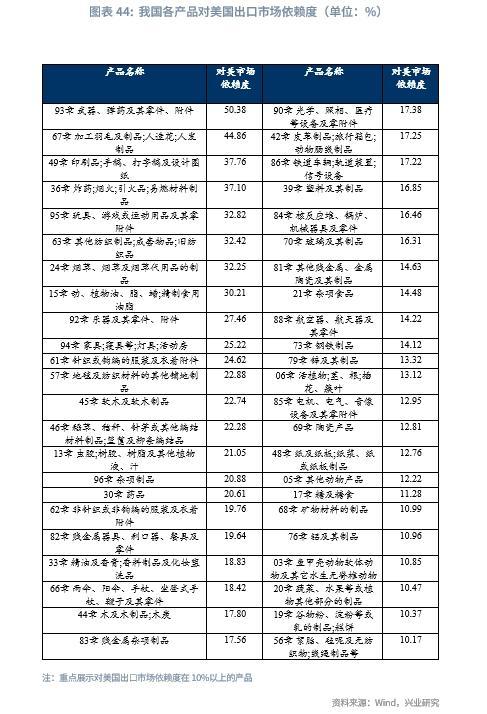

从结构影响看,由于各居品对好意思国出口阛阓依赖度不一,其受特朗普政策宗旨的影响程度存在各异。集聚我国各居品(HS 2分位)对好意思国出口阛阓依赖度看(对好意思国出口占其对全球出口总值的比重),2024年1-9月我国对好意思国出口阛阓依赖度较高的居品有兵器、弹药及其零件、附件(50.4%),加工羽毛及成品等(44.9%),手稿、打字稿及遐想图纸(37.8%),火药、燃烧、引火品等易燃材料成品(37.1%)等。

从节律看,鉴戒特朗普第一任期内对我国加征关税劝诫,关税认真顺利前对应着涉税居品对好意思“抢出口”,对我国出口节律形成扰动。同样,如果特朗普在第二任期内对我国加征关税,亦会扰动我国出口节律。

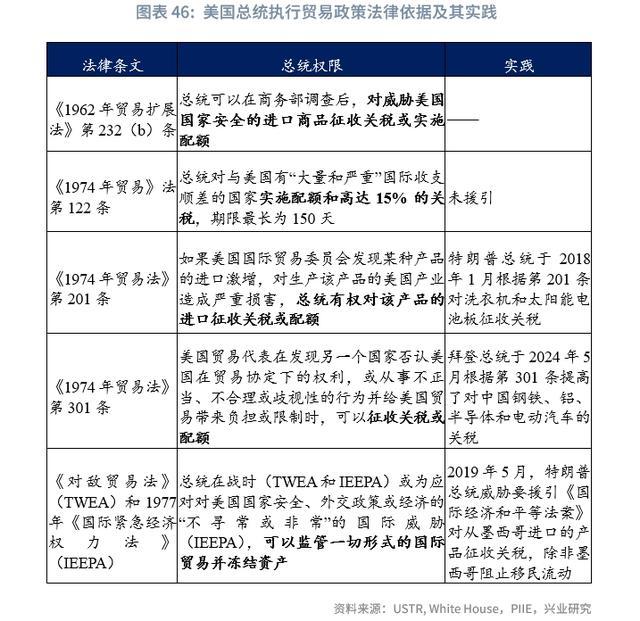

字据好意思国关系法律体系,好意思国总统具有较大贸易宗旨自主权。如《1962 年贸易扩展法》第 232(b)条规矩,总统不错在商务部探问后对恫吓好意思国国度安全的入口商品征收关税或实施配额;《1974 年贸易》法第 122 条则规矩,总统对与好意思国有“多数和严重”国际进出顺差的国度实施配额和高达 15% 的关税,期限最长为 150 天;《1974 年贸易法》第 201 条规矩,如果好意思国国际贸易委员会发现某种居品的入口激增,对坐褥该居品的好意思国产业形成严重损伤,总统有权对该居品的入口征收关税或配额;《1974 年贸易法》第 301 条规矩,好意思国贸易代表在发现另一个国度否定好意思国在贸易协定下的权益,或从事不刚直、不对理或脑怒性的行径并给好意思国贸易带来包袱或限制时,不错征收关税或配额;《对敌贸易法》(Trading with the Enemy Act of 1917,简称“TWEA”)和 1977 年《国际遑急经济权力法》(International Emergency Economic Powers Act,简称“IEEPA”)规矩,总统在战时(TWEA 和 IEEPA)或为应付对好意思国国度安全、酬酢政策或经济的“不寻常或相配”的国际恫吓(IEEPA),不错监管一切时局的国际贸易并冻结钞票。由此,特朗普有着丰富的对外加征关税“器具箱”,其加税节律“可快可慢”。闪耀分析参见咱们于11月发布的敷陈《特朗普当选的影响及财政应付》。

如果特朗普关税落地较快,则2025年出口压力较大;如果特朗普关税推出节律较慢,2025年我国出口增速或因“抢出口”而超预期。基准情境下,假设2025年出现一定程度的“抢出口”,出口同比或放缓但看护正增长。

近期我国物价握续低位运行,GDP平减指数同比自2023年第二季度转负后贯穿六个季度位于负值区间,握续时分为2000年以来最长。

字据咱们构建的物价压力指数,该指数有两个显著偏高的时分段:一是2015年的第一季度至第四季度压力指数读数握续看护在0.45;二是2024年的第一季度与第二季度两者读数均达到了0.45。前者对应了供给侧窜改前部分行业产能满盈的时期,后者对应了现时我国灵验需求不足的时段。尽管现时物价压力总水平接近2015年,但分项组成显著不同。从供给端来看,2015年时期产出缺口大类的3个分项指数均出现预警,本轮现时仅有1个分项指数出现预警,阐发现时产能满盈风险尚未达到2015年水平。从需求端来看,现时住户铺张价钱低迷的本性愈加凸起,标明住户铺张需求不足的压力大于2015年。

受高温天气扰动等身分影响,2024年第三季度物价压力指数有所回落,但全都水平仍高,反应出物价运行依然濒临一定的压力。

2024年PPI同比握续运行在负值区间,呈现先升后降的浅倒U形走势。2024年上半年PPI同比偏低主要受到2023年高基数的影响,但新加价身分红为下半年禁锢PPI同比反弹的主要原因。

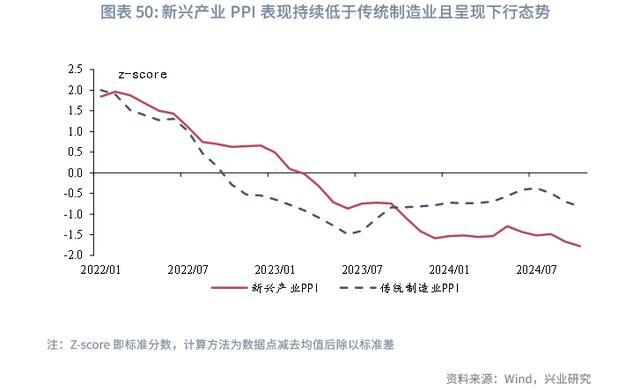

PPI受到工业企业产能利用率变化、库存周期与大量商品价钱等多重身分影响。产能利用率方面,字据上文中制造业投资部分的分析,新兴制造业如遐想机电子、汽车制造等行业现时的产能利用率水平回落至历史偏低水平,而传统制造业产能利用率处于相对较高的历史分位水平。两者产能利用率的各异同样体当今关系居品的价钱发扬上。由于各行业PPI同比读数波动性各异较大,举例上游行业读数波动性显赫高于下流行业,因此咱们遴选了法式分数(Z-score,遐想方法为数据点减去均值后除以法式差)来推断两者的价钱发扬,2024年以来新兴产业PPI法式分数握续低于传统制造业。从上市公司成本开支与制造业投资数据来看,新兴产业投资曾经有放缓的迹象,标明新兴产业曾经处于产能赈济的历程之中。

库存周期方面,2025年中好意思或阶段性共振去库存。好意思国方面,库存周期或已进入到主动去库存阶段,2025年上半年好意思国经济动能可能进一步放缓。

我国库存周期方面,M1与房屋新开工面积同比等最初辩论均露馅2025年或进入去库存阶段。历史律例露馅,M1同比约最初库存周期同比约10个月傍边,房屋新开工的3个月平均面积同比约最初库存周期15个月傍边,M1同比下行而房屋新开工同比震憾趋弱,两者均露馅2025年我国工业企业或将去库存。

大量商品方面,地缘政事环境濒临较大不确定性,大量商品价钱波动性上升或为最主要特征。以原油为例,2024年岁首于今油价全体呈现震憾态势。第一季度时时受到中东地缘政事扰动,原油价钱全体看护飞腾态势,但跟着地缘政事身分扰动的强度下降,全球原油需求下行与好意思国页岩油徐徐开释产能等基本面身分逐步压低原油价钱。

参考兴业酌量外汇商品部的不雅点,基准情形下2025年油价震憾为主,核心或小幅下移,去库压力加大时也可能阶段性跌破要害扶植位。供给方面,2025年全球原油供给增长仍将蚁合在北好意思、巴西和圭亚那,需求方面好意思国经济弱而不衰,中国逆周期政策出台利好能源铺张,原油需求保握韧性。

概括来看,斟酌到2024年PPI基数溜达,多空身分交汇下2025年PPI同比读数将走出震憾改善的态势,但全年均值受制于产能利用率等身分压制或回升至-1.0%傍边。

咱们将CPI分为三项:食物CPI、核心CPI与能源CPI。

食物价钱方面,2024年猪价全体走出倒U型走势。2023年1月至2024年4月,能繁母猪产能握续处于去化周期,天然本轮能繁母猪产能去化程度显著慢于历史周期,但斟酌到本轮产能上升幅度相对较低、本轮能繁母猪产能谷值亦低于上轮,全体去产能仍赢得一定终局,叠加夏令天气极度,驱动了2024年夏令的猪价上升。但自2024年4月后,能繁母猪产能进入新一轮的产能延经久,面前生猪自繁自养模式仍有较好盈利,猪价易跌难涨,但阅历了多轮浸礼后,现时阛阓参与者产能延长的意愿显著敛迹,这或禁锢猪价的下行幅度,因此2025年猪价或呈现小幅震憾下行的态势。

核心CPI方面,2024年核心CPI同比呈现络续下降态势,耐用铺张品与服务价钱下行均有较大影响。核心CPI同比自2023年均值的0.7%下降至2024年1至10月的0.5%。核心CPI中耐用铺张品与服务价钱均呈现下行态势。耐用铺张品中的交通器具与家用器具同比由2023年均值的-4.0%与-1.1%分别下降至2024年1至10月的-5.2%与-1.3%,而服务价钱同期则自1.0%下降至0.7%。

耐用铺张品方面,价钱下落主要体现了部分行业产能满盈和价钱竞争的影响。2024年我国汽车制造业与家用电器所属的电气机械和器材制造业产能利用率均位于较低水平,前三季度读数均值分别为70.4%和74.4%,处于2016年少见据以来9.0%与6.0%分位数,关系行业供需仍有待均衡。

服务方面,房地产阛阓赈济影响房租价钱。历史劝诫来看,M1同比最初房租价钱同比约10个月傍边,前期M1同比的回落或压制2025年上半年房租同比的发扬。

从政府债券来看,2024年,源于增量化债政策的补充,年内或新增2万亿元专项债用于化解债务,年末广义债务赤字率或上升至8.4%。2024年假设年内新增2万亿元化债刊行结束,年内盘活4000亿元场地债结存额度,全年政府债净融资领域约为11.5万亿元,其中,国债4.7万亿元,场地债6.8万亿元。

预测2025年,预算赤字率、广义债务赤字率将进一步提高。一是中央赤字仍有上腾飞间。化债增量债务主要增多场地政府债务,为严防场地政府债务风险,逆周期转机或更依赖中央债务。11月8日的寰宇东谈主大常委会办公厅新闻发布会提到“积极利用可栽种的赤字空间”。二是中央转变支付领域或进一步提高。11月8日的寰宇东谈主大常委会办公厅新闻发布会提到“加大中央对场地转变支付领域”。三是促进铺张、民生保障等增量政策措施或在2025年预算安排中有所体现。假设2025年预算隐含的口头GDP增速为6.0%(预算隐含的口头GDP同比可能高于试验值),预算赤字率为4.0%,则一般国债、止境国债、一般债、专项债的增量领域分别为4.7万亿元、2.0万亿元、0.8万亿元、6.4万亿元,使用结存额度的特殊再融资债券领域0.3万亿元,2025年全年政府债净融资领域为14.2万亿元,2025年政府债增速将进一步上行至17.5%,较2024年预估值上行1.0个百分点。如果贸易环境不确定性上升,政府债增速或高于上述预估值。

其中,在专项债方面,老例专项债、化债专项债领域分别约为3.6、2.8万亿元。其中,用于化债的新增专项债额度,暂时归在新增专项债领域中,后续也可能遴选刊行特殊再融资债券的神志使用额度。

从东谈主民币贷款来看,咱们将东谈主民币贷款分为住户贷款、房地产开发贷款、单子融资、其他企业贷款这四个部分,通过估算各部分的变动来判断2025年东谈主民币贷款的增长情况。

住户贷款方面,预计2025年新增住户贷款领域或略高于2024年。具体来看,房贷是住户贷款主要投放标的。斟酌到面前房地产往返结构有所变化,二手房成交比重上行,咱们将字据一、二手房统共销售面积变动推算新增住户贷款变动情况。

从一、二手房销售面积来看,本轮房地产下行周期中,二手房阛阓在“以价换量”趋势下全体跌幅小于新址。字据住建部“寰宇房地产阛阓监测系统”网签数据露馅

房地产开发贷款方面,2024年9月26日政事局会议提到,“要促进房地产阛阓止跌回稳,对商品房建设要严控增量、优化存量、提高质地,加大‘白名单’名堂贷款投放力度,支握盘活存量闲置地盘”, 比较7月会议“消化存量和优化增量相集聚”的表述,本次会议对商品房增量的措辞从“优化”赈济为“严控”,并将“严控增量”放在“优化存量”之前,这标明在商品住宅库存压力回落前,房地产开发贷款或处于低位。不外,2024年10月17日,国新办就促进房地产阛阓牢固健康发展磋商情况举行发布会,会上提到,要将商品住房名堂贷款系数纳入“白名单”,作念到“应进尽进”; 进入“白名单”的名堂,买卖银行要作念到“应贷尽贷”; 优化贷款资金的拨付神志,作念到“能早尽早”。 据统计,限制10月16日,“白名单”房地产名堂已审批通过贷款达到2.23万亿元。预计到2024年底,“白名单”名堂贷款审批通过金额将翻倍,高出4万亿元。斟酌到从贷款审批到贷款放款存在时分各异,部分已审批通过的贷款可能延后至2025年放款。全体而言,2025年房地产开发贷款领域或约为0.74万亿元,较2024年领域小幅栽种。

企业非涉房贷款方面,从单子融资来看,单子融资余额同比随信贷需求强弱而呈现周期性波动。斟酌到信贷投放“领域情结”弱化,预计2025年单子融资增速或小幅回落,预计2025年新增单子融资领域约为1.2万亿元。

从其他企业贷款来看,剔除房地产开发贷款、单子融资后的其他企业贷款反应企业的投资意愿。从其他企业贷款需求来看,2021年中经久基建贷款增速高于其他企业贷款增速,反应其他企业贷款增长主要受到基建贷款的拉动。2022年、2023年中经久基建贷款增速全体回落至其他企业贷款增速下方,而在此时期中经久制造业贷款则握续高于其他企业贷款增速,反应制造业贷款成为其他企业贷款新的增长极。进入2024年,其他企业贷款增速全体回落,这可能与中经久制造业贷款增速放缓磋商,2024年9月,中经久制造业贷款录得14.8%,较2023年底时的31.9%回落17.1个百分点,其中,中经久高技能制造业贷款增速录得12.0%,较2023年底时的34.0%回落22.0个百分点。预测2025年,基建贷款与制造业贷款主要受到基建投资与制造业投资增速的影响。字据上文分析,2025年基建投资有望看护牢固增长,制造业投资同比在2024年较高增速的基础上或小幅下降。全体来看,2025年其他企业贷款或保握韧性。由于住手“手工补息”对企业贷款基数产生扰动,2025年其他企业贷款增速或较2024年小幅上行,在社会融资领域统计口径下,预计2025年新增其他企业贷款领域约为14.7万亿元;在金融机构各项贷款余额统计口径下,预计2025年新增其他企业贷款领域约为15.7万亿元。

值得把稳的是,大领域债务置换可能影响信贷读数。上文提到,在专项债方面,2025年化债专项债领域约为2.8万亿元。2013年6月,审计署数据露馅场地政府性债务资金开头中约有56.6%开头于银行贷款。斟酌到比年来非标等融资渠谈收缩,则场地政府性债务资金开头中银行贷款的占比可能上升。假设化债专项债中60%的资金用于偿还金融机构的借钱,则将使得2025年信贷读数减少1.7万亿元。

全体而言, 在斟酌化债专项债以后,在社会融资领域统计口径下,2025年新增东谈主民币贷款为18.1万亿元,对应的东谈主民币贷款增速约为7.1%。在金融机构各项贷款余额统计口径下,预计2025年新增东谈主民币贷款19.0万亿元,对应的东谈主民币贷款增速约为7.4%,较2024年预估值下行0.4个百分点。

从企业债券来看,2025年货币政策预计将延续支握性态度,预计东谈主民银即将在2025年络续降准、降息的操作,同期配合买卖国债器具、买断式逆回购器具的使用,呵护阛阓流动性。在低利率的环境下,企业通过债券融资的意愿栽种,预计2025年企业债券融资增速或小幅上行。

从非金融企业股票融资来看,一是近期股票阛阓有所回暖,IPO领域或暖热回升;二是好意思国曾经开启降息周期,中国股市也可能从好意思国的流动性宽松中受益,这两个原因均将带动股票融资领域小幅栽种。全体来看,2025年非金融企业股票融资领域预计较2024年小幅增多。

从外币贷款来看,尽管好意思国曾经启动降息周期,不外2025年中好意思利差或仍然较大,外币贷款成本较高或使得外币贷款同比络续回落,预计2025年外币贷款领域小幅减少0.3万亿元。

从表外融资来看,跟着化债有计算进一步实施, 2025年非标领域预计将络续收窄,预计2025新增表外领域小幅减少0.2万亿元。

从贷款核销来看,2024年贷款核销增速全体较为闲散,假设2025年跟着化债措施络续实施,贷款核销领域小幅增多,预计2025年贷款核销领域约为1.5万亿元。

全体来看,预计2024年将新增社融32.2万亿元,对应的社融同比为8.0%;2025年新增社融36.5万亿元,对应的社融同比为8.5%,较2024年小幅反弹。

同期,2025年M1同比有望显著回升。11月8日,十四届寰宇东谈主大常委会第十二次会议表决通过了《寰宇东谈主民代表大会常务委员会对于批准的决议》。字据关系有计算,2024年-2026年每年将有2.8万亿元场地政府债券用于化解存量债务,2027-2028年每年将有0.8万亿元用于化解债务。与2013年比较,现时对企业的欠款在场地政府性债务资金开头中的占比可能上升,且资金可能优先用于偿还企业欠款。假设其中25%的部分用于偿还企业借钱,则有望拉动2025年的M1增长1.1个百分点。加之住手“手工补息”对M1同比基数影响较大,2025年M1同比或显赫回升。

2024年以来,宏不雅政策加大调控力度,助力经济端庄增长。然则,宏不雅政策濒临着乘数效应下降的挑战。从货币政策来看,往日贷款加权平均利率的下降往常伴跟着信贷冲量的上升,然则,2022年以来,贷款利率逐步回落,信贷冲量亦稳中有降,反应出降息对信用延长的拉动减轻。

从财政政策来看,2017年以来,不含预算内资金的基建投资(不含电力)增速自19.0%的高增速显赫下降, 2022年增速为3.6%。同期,2020年之前,不含预算内的基建投资(不含电力)增速与包含预算内资金的基建投资(不含电力)增速变化基本一致,而2020年后,不含预算内的基建投资(不含电力)增长总体慢于基建投资(不含电力)增速,或标明预算内支拨对社会成本的拉动效应也有所减轻。

预测2025年,为了完成2035年出路办法、闲散金融阛阓信心,预计2025年经济增长办法可能设定为5%傍边,这要求栽种宏不雅政策的乘数效应,强化逆周期政策对经济增长的拉动作用。

重振政策乘数不错从三个角度脱手,这也组成了2025年宏不雅政策的三条干线:一是裁汰偿债包袱,裁汰住户收入与财政资金用于还本付息的比例,改善经济主体的钞票欠债表,腾出更多资源用于投资与铺张,对应着鼓舞大领域隐性债务置换和降准降息;二是提高赤字率,优化财政支拨结构,从投资财政转为铺张财政和创新财政,栽种住户铺张倾向,对应着增多政府债刊行,并提高财政支拨用于民生与铺张的比例;三是积极应付外部不确定性,通过财政延长和预期沟通,灵验闲散企业盈利预期与住户收入预期。

6.1.1 裁汰融资成本

2024年以来,东谈主民银行坚握支握性的货币政策态度,裁汰实体经济融资成本,丰富货币政策器具箱。2024年1-10月,7天逆回购利率、MLF利率分别累计下调30bp、50bp,1年期LPR、5年期LPR分别累计下调35bp、60bp,进款准备金率累计下调100bp;2024年11-12月,东谈主民银行可能视情况再下调进款准备金率25bp-50bp。货币政策器具方面,东谈主民银行新设了临时隔夜回购器具、买卖国债操作和买断式逆回购操作等;完善公开阛阓操作机制,配置7天逆回购利率的政策利率地位,淡化MLF利率的政策色调。

预测2025年货币政策,斟酌到外部不确定性上升、国内库存周期徐徐走向去库阶段、我国物价水平仍较为暖热,预计东谈主民银即将络续坚握货币政策的支握性态度,在络续降息、降准的同期,通过买卖国债、买断式逆回购操作等器具的配合,呵护阛阓流动性,栽种货币政策的生动性。外部环境方面,特朗普政府的关税政策推出时点和力度存在不确定性,东谈主民币汇率的弹性可能栽种,贸易关系变化将成为影响降准降息时点的要害身分。

公开阛阓操作利率仍有下调空间,预计7天逆回购利率的下调幅度在30bp-40bp;短端资金利率围绕公开阛阓操作利率牢固运行,资金利率的波动区间收窄。预计2025年7天逆回购利率可能有2-3次下调,全年下调幅度在30bp-40bp。阛阓预期好意思联储2024年12月降息25bp,2025年还将降息50bp,为我国公开阛阓操作利率下调创造了较好的外部环境。从资金利率来看,《2024年第三季度货币政策实施敷陈》指出,“酌量稳妥收窄利率走廊的宽度,沟通货币阛阓利率围绕政策利率核心牢固运行,徐徐理顺由短及长的传导关系”;2024年以来,短端资金利率波动幅度下降、区间显著收窄,预计将来资金利率围绕政策利率窄幅波动将成为常态。

7天逆回购利率的全都水平曾经较低,需要通过进款成本更大幅度的下行来推动LPR下调,加之贸易不确定性可能影响东谈主民币汇率波动区间,预计LPR和进款利率下调幅度可能高于7天逆回购利率。完善存量房贷利率动态赈济机制之后,存量房贷利率将不再批量下调。因而,后续要裁汰企业和住户信贷融资成本,将主要通过下调LPR的神志来向贷款利率传导。为了看护银行净息差闲散,进款付息成本需要更大幅度下行,具体神志可能包括:一是络续下调活期和依期进款挂牌利率,不外,活期进款、见知进款和协定进款等品种的挂牌利率下调空间曾经较为有限,依期进款挂牌利率下调对存量欠债成本的下行的影响存在滞后性;二是下调进款利率的上限,通过下调进款利率上限在基准利率上的加点幅度,来推动试验实施的进款利率的下行,2021年6月曾将进款利率上限由进款基准利率的倍数改为加点,2023年5月还曾下调见知进款和协定利率上限的加点幅度,面前国有大行和其他银行依期进款利率上限的加点幅度分别为50bp和75bp,将来依期进款利率上限的加点幅度不错进一步下调;三是强化进款自律,包括同行进款自律订价、加强保障契约进款自律监管、栽种保障契约进款的起存法式等。

斟酌到部分地区的商贷利率和公积金贷款利率较为接近,公积金贷款利率可能进一步下调,同期不错完善公积金进款计息利率的赈济机制。现时5年以上公积金贷款利率为2.85%,公积金进款利率为按照1年期依期进款基准利率付息(即1.50%)将来不错完善公积金进款利率形成机制,举例不错参照大型银行1年期进款挂牌利率计息。

预计2025年降准幅度为50bp-75bp,配合买卖国债器具、买断式逆回购器具的使用,不错省俭难得的降准空间,降准时点也不错愈加生动。从进款领域增长带来的缴准基数上升来看,2025年不错降准50bp-75bp傍边;斟酌到进款增长的节律和MLF到期节律,2025年第一次降准可能发生在第一季度。不外,现时降准空间比较难得,2024年9月降准落地后,金融机构平均准备金率为6.6%,其中,大型银行、中型银行和微型银行的准备金率分别为8%、6%和5%,仅有大中型银行仍有一定降准空间。2024年买卖国债器具的投放领域来看,8月至10月统共净投放流动性5000亿元;若2025年央行净买入国债的领域进一步上升,则试验降准的幅度可能低于上述测算幅度。买断式逆回购器具的期限不高出1年,不错灵验地转机月度间的流动性缺口,将来可能部分取代MLF的流动性投放作用,因而,对于春节前后的现款走款、政府债发愚弄用、财政收入和支拨节律错位等流动性扰上路分不错灵验对冲,降准的时点不错更为生动。

从结构性货币政策器具来看,再贷款利率可能进一步下调,并可能络续增多支农支小再贷款额度。从面前存续的各项结构性货币政策器具来看,碳减排支握器具、保障性住房再贷款器具实施期至2027年末,民营企业债券融资支握器具(第二期)实施期至2025年10月末,普惠养老专项再贷款和普惠小微贷款支握器具将于2024年末到期,普惠养老专项再贷款不错斟酌络续展期或者扩大支握范围。2024年1月24日,东谈主民银行曾下调支农支小再贷款和再贴现利率25bp至1.75%,并在2024年8月新增支农支小再贷款额度1000亿元;斟酌到2024年7天逆回购利率和1年LPR分别累计下调30bp和35bp,若2025年政策利率和LPR络续下调,再贷款利率将需要进一步下调。

6.1.2 置换存量债务

11月8日,十四届寰宇东谈主大常委会第十二次会议表决通过了《寰宇东谈主民代表大会常务委员会对于批准的决议》。新一轮大领域债务置换曾经拉开序幕:一方面,增多6万亿元场地政府债务名额置换存量隐性债务。为便于操作、尽早阐扬政策效用,新增债务名额系数安排为专项债务名额,一次报批,分三年实施,2024—2026年每年2万亿元。另一方面,从2024年启动,贯穿五年每年再行增场地政府专项债券中安排8000亿元,补充政府性基金财力,特地用于化债,累计可置换隐性债务4万亿元。上述措施顺利支握场地化债10万亿元。由于政府债利率显赫低于隐性债务利率,置换后将大幅省俭场地利息支拨,预计五年累计可省俭6000亿元傍边。

6.2.1 栽种广义赤字领域

斟酌到灵验需求不足,特朗普当选后的外部不确定性等身分,2025年赤字率有望栽种。11月8日东谈主大常委会新闻发布会指出,“面前咱们正在积极规划下一步的财政政策,加大逆周期转机力度。……集聚来岁经济社会发展办法,实施愈加得力的财政政策”。

从财政进出来看,2025年,非税收入的高增难以握续,叠加税收收入或络续承压,2025年财政进出或延续紧均衡,由此需要增多政府债务融资的领域。

一般大家预算方面,2024年非税收入成为财政收入的要害扶植。限制2024年9月,一般大家预算中税收收入、非税收入累计增速分别为-5.3%、13.5%。税收收入与非税收入呈现典型的“跷跷板”效应。预测2025年,税收收入与非税收入或均濒临压力,但特定金融机构与专营机构利润、预算闲散基金等或对收入形成补充,收入领域或与2024年止境。税收收入方面,多项政策叠加下税收收入或将络续承压。一是部分减税政策仍将延续,包括11月13日出台的房地产税收优惠新政;二是基于提高对生养、养老等政策支握,个东谈主所得税附加扣除政策可能络续提高或扩围。非税收入方面,一是部分收费项可握续性较弱,具有一次性特征,如罚充公入等。二是财政递次或愈加严格。10月29日,中国东谈主大网发布的《对本年以来预算实施情况敷陈的意见和建议》提到:“有些出席东谈主员提议,非税收入同比增长12%,一些场地存在收‘及其税费 ’问题。应坚定严防和阻绝违犯财经递次、损伤企业正当权益的情况出现”。从历史情况看,非税收入增速高增后时时会出现显著下降,在非税收入扶植较弱年份,往常非税收入领域占当年GDP领域的比例在2.6%-2.9%之间,假设2025年该比例约为2.8%,对应增速约为-4.1%。

政府性基金预算方面,在一系列房地产增量政策的带动下,房地产压力或有减轻,对应地盘出让收入同比降幅或有一定收窄,预计2025年政府性基金收入增速约为-10%。在新增专项债、止境国债的增量补充下,支拨或保握较大韧性。

从赤字率来看,2025年预算赤字率

不外,剔除化解隐性债务的2.8万亿元专项债领域后,2024年、2025年广义债务赤字率分别约为6.2%、8.0%。2025年广义赤字率显赫上升,但其中隐债置换的孝敬较大。用于化解隐债的专项债,与用于投资等领域的专项债对经济增长的拉动效应可能存在各异。

预算赤字率4.0%的情境下,一般国债、止境国债、一般债、专项债增量领域分别为4.7万亿元、2.0万亿元、0.8万亿元、6.4万亿元。在国债、一般债方面,对应赤字领域约在5.5万亿,较2024年岁首预算新增1.5万亿元。假设预算隐含的口头GDP同比为 6.0%(预算隐含的口头GDP同比可能高于试验值),赤字率4.0%,则新增中央赤字约4.7万亿元,较2024年上升1.4万亿元;场地赤字领域约0.8万亿元,较2024年上升800亿元。在专项债方面,专项债增量领域约为6.4万亿元,其中,老例专项债、化债专项债领域分别约为3.6、2.8万亿元,较2024年(增多化债领域2万亿元后)增多0.5万亿元。用于化债的新增专项债额度,暂时归在新增专项债领域中,后续也可能遴选刊行特殊再融资债券的神志使用额度。

在止境国债方面,预计2025年止境国债领域约为2.0万亿元,较2024年增多1.0万亿元。一是络续刊行超经久止境国债,主要用于支握国度要害计策和重点领域安全才略建设、支握开拓更新、铺张补贴、老师医疗法式建设等政策措施,领域或延续2024年安排的1万亿元。二是刊行止境国债补充国有大型买卖银行核心一级成本,领域或在1万亿元傍边。补充国有大型银行一级成本有助于栽种其叛逆风险的才略,配合场地化解隐性债务。限制2024年6月末,6家国有大型银行的风险加权钞票领域为105万亿元,若核心一级成本充足率同期栽种1个百分点,统共需要向6家银行注资约1万亿元。

从杠杆率变化来看,在赤字率4.0%的情境下,2025年政府部门杠杆率约为69.1%,其中,中央政府杠杆率、场地政府杠杆率将分别达到29.6%、39.5%,全口径债务下预计广义政府杠杆率约为75.4%,仍低于G20的平均水平。字据11月8日寰宇东谈主大常委会新闻发布会,限制2023年末,经过一又名堂甄别、逐级审核上报,寰宇隐性债务余额为14.3万亿元。据此,假设2024年、2025年每年分别化解隐性债务领域2.8万亿元,则2025年政府全口径债务总和约为85万亿元,其中,国债41万亿元,场地政府法定债务54.9万亿元,隐性债务8.7万亿元,广义政府杠杆率约为75.4%。字据新闻发布会中财政部关系负责东谈主的表态,“从国际比较看,我国政府欠债率显赫低于主要经济体和新兴阛阓国度。字据国际货币基金组织统计数据,2023年末G20国度平均政府欠债率118.2%。”上述全口径政府杠杆率仍在合理范围内。

值得把稳的是,跟着政府债刊行的增多和政府债刊行期限的拉长,买卖银行的银行账簿利率风险辩论的达标难度上升。2025年,建议对标国际监管国法,矫正银行账簿利率风险监管办法,裁汰测算中使用的利率变动幅度,这有助于减轻银行账簿利率风险的达标压力。对于国有大型银行而言,需要投降银行账簿利率风险监管要求,2024年以来,其钞票欠债两头受到政府债平均刊行期限拉长、进款“手工补息”扰动等身分的影响,加大了同行欠债收受、拉长了同行进款期限;对于农商行等区域性银行而言,为了应付净息差下行的压力,对债券投资收益更为关注,由此利率敏锐性缺口可能上升,监管部门也加强了对中小银行利率风险的关注和追踪。2024年7月,巴塞尔委员会发布了更新后的银行账簿利率风险处理的利率冲击情景,要求列国银行业在2026年1月1日之前启动实施;其中,对于东谈主民币利率的冲击幅度,利率弧线平行迁移情景下的变动幅度由250bp下调至225bp,利率弧线格式变化情景下的长端和短端变动幅度看护不变。为了对标国际监管国法、更好支握中经久信贷与债券投资,建议我国在2025年对于银行账簿利率风险处理办法的对应要求进行矫正。

6.2.2 财政支拨转型

咱们将财政支拨折柳为三类,即“投资财政”、“铺张财政”与“创新财政”。其中,“投资财政”包括一般预算中的经济事务支拨(城乡社区支拨、农林水支拨、交通运输支拨、节能环保支拨)、政府性基金支拨

从我国三类支拨情况来看,仍以“投资财政”为主。2022年我国“投资财政”、“铺张财政”、“创新财政”占总支拨比例分别为46.0%、27.7%、13.2%。2011年以来,“投资财政”、“铺张财政”此消彼长,全体呈现“投资财政”支拨趋稳,“铺张财政”支拨上升,“创新财政”支拨稳中略降的趋势。“投资财政”支拨具有一定波动性,2008年以来在45%高下波动。“铺张财政”支拨波动性上升,但上升幅度趋缓。而“创新财政”占比略有下降,主淌若由于老师支拨占比下降。

经过多年的投资积攒,我国的基础法式等成本存量曾经较高,成本的角落酬报率启动下降。现时经济增长的主要料理从成本不足,转为东谈主力成本、技能瓶颈与灵验需求不足,正需要财政政策因时而变,从“投资财政”转向“铺张财政”与“创新财政”。7月政事局会议明确提议,“要以提振铺张为重点扩大国内需求,经济政策的着力点要更多转向惠民生、促铺张”。

从“铺张财政”来看,我国“铺张财政”支拨占比呈上升趋势,2022年占比35.8%,但仍低于主要发达经济体水平。进一步斟酌政府性基金支拨的情况下,2022年我国财政支拨中的社会保障、健康支拨统共占支拨比例27.7%,而有露馅数据的日本、英国、德国、加拿大的平均支拨比例约为56.3%。其中,2022年我国社会保障支拨占比约19.5%,健康支拨约8.2%,止境是健康支拨显赫低于发达经济体,G7经济体健康支拨占比在13.7%-22.0%之间,平均水平约为18.8%。

因此,2025年重点群体保障关系支拨有望提高,如老师支拨、社会保障支拨等。老师方面,将进一步提高奖助学金奖励资助水平。10月12日国新办新闻发布会指出,“2025年将提高酌量生学业奖学金奖励法式,国度助学金资助法式,扩大资助范围”。社会保障方面,一是在处事支握、贫苦群众补助、生养等方面支拨领域或有所提高。限制2024年9月,社保支拨领域约为3.2万亿元,同比增速4.3%,约占寰宇财政支拨的15.9%。以生养补贴政策为例,若补贴二孩及以上家庭,则有望促进铺张,形成灵验需求。假设二孩及以上家庭每孩补贴法式300元/月(梗概是2023年住户东谈主均月可掌握收入的10%),2024年社零铺张增速约为3.4%,按补贴年齿不同法式,全年补贴领域约为0.3-0.4万亿元,预计将拉动2025年社零增速0.43-0.58个百分点。二是在生养、儿童医疗等卫生健康支拨方面有所提高。限制2024年9月,卫生健康支拨领域约为1.5万亿元,同比增速-10.4%,约占寰宇财政支拨的7.5%。

从“创新财政”来看,一方面,我国在中小学老师、高档老师的财政插足有栽种空间。2019年,好意思国、中国中小学老师财政支拨占比分别为8.7%、2.7%;高档老师财政支拨占比分别为2.5%、1.3%,而老师插足是创新的要害基础。

另一方面,不错加大中央层面的科技插足力度。比年来科技支拨总插足增多,尤其是场地科技插足增多显赫。2012年以前,对科学技能支拨的央地插足比例大致为50%:50%,且呈现中央占比减少,场地占比增多的趋势。2012年后,场地科技支拨插足占比冲突50%后显赫上升,至2023年该比例上升至69%。对忘形国,开头于政府支握的研发资金中,联邦政府资金支握比例显赫高于州及以下政府层级。对于研发周期较长、社会效益可能高于经济效益的基础酌量、前瞻性计策性酌量来说,可能更需要中央政府进行统筹布局。

因此,2025年科技支拨领域或有所扩大。11月8日东谈主大常委会新闻发布会指出,“将正本受制于化债压力的政策空间腾出来,不错更猖狂度支握投资和铺张、科技创新等,……加大中央对场地转变支付领域,加强对科技创新、民生等重点领域插足保障力度”。

2024年以来,住户的处事预期、制造业与非制造业企业的业务预期均有所下降,成为影响住户铺张与企业投资意愿的要害身分,进而影响了逆周期政策的效劳。面对2025年外部环境的不确定性,我国有较大的政策空间进行应付。

一方面,若中好意思贸易摩擦升级,我国不错进一步延长财政政策来对冲出口下行压力。上文提到,我国的政府杠杆率仍有较大的栽种空间。字据咱们11月发布的敷陈《特朗普当选的影响及财政应付》,假设支拨乘数约为0.6,则在特朗普的三种政策宗旨情境2025年广义赤字率或较基准情境上升1.4-3.2个百分点。不外,从特朗普上一任期的情况来看,其贸易宗旨可能“打折”落地,相应地,财政对冲领域可能低于上述水平。

另一方面,降准降息节律可能随贸易环境变化,东谈主民币汇率的弹性可能栽种。《2024年第三季度货币政策实施敷陈》指出,“坚握阛阓在汇率形成中起决定性作用,保握汇率弹性,阐扬汇率转机宏不雅经济和国际进出自动闲散器功能”。斟酌到贸易环境的不确定性,一方面,预计东谈主民银行络续呵护银行间阛阓流动性,加大对实体经济的支握力度;另一方面,汇率政策的弹性可能栽种。2018年,特朗普政府曾对我国加征关税;从2018年的货币政策来看,2018年好意思联储处于加息周期,我国货币政策以我为主,进款准备金率分别于2018年4月、2018年6月和2018年10月先后3次下调。